ثبت سند تسهیلات

ثبت سند تسهیلات به معنای ثبت دقیق دریافت و پرداختهای مربوط به وام در دفاتر حسابداری است. این ثبتها باید مطابق با استانداردهای حسابداری و با دقت بالا انجام شوند تا اطلاعات مالی صحیح و قابل اعتمادی ارائه گردد.

نحوه ثبت حسابداری تسهیلات

در حسابداری، وامها را میتوان به دو روش خالص و ناخالص ثبت کرد. تفاوت این دو روش در نحوه نمایش داراییها و بدهیها در ترازنامه و صورتهای مالی است.

ثبت حسابداری دریافت وام (روش خالص):

در این روش، کل مبلغ قسط (شامل اصل و کارمزد) به عنوان بدهی به حساب تسهیلات دریافتنی و بستانکاری حساب بانک ثبت میشود. محاسبه و ثبت بهره به صورت جداگانه انجام نمیشود.

مزایا:

- سادگی و سرعت در ثبت

- مناسب برای تسهیلاتی با نرخ بهره ثابت و اقساط مساوی

معایب:

- اطلاعات دقیقی از هزینه بهره ارائه نمیدهد.

- برای تحلیلهای مالی دقیق مناسب نیست.

اگر شما به روش سنتی حسابداری صندوق قرض الحسنه خود را انجام میدهید، حتما خواندن “انتقال مانده حساب به سود و زیان“به شما کمک خواهد کرد.

ثبت وام پرداختنی در حسابداری (به روش ناخالص):

در این روش، اصل و کارمزد قسط به صورت جداگانه ثبت میشوند. ابتدا کل مبلغ قسط به حساب تسهیلات دریافتنی و بستانکاری حساب بانک ثبت میشود. سپس، مبلغ بهره به حساب هزینه مالی و بدهکاری حساب بهره پرداختنی منتقل میشود.

مزایا:

- ارائه جزئیات دقیقتر و شفافتر از تمامی عملیات مالی مرتبط با وام.

- کمک به تحلیل دقیقتر هزینهها و درآمدها.

معایب:

- پیچیدگی بیشتر در ثبت و نگهداری حسابها.

- زمانبرتر

مدیریت ریسک اعتباری پیش از اعطای وام اهمیت بالایی دارد زیرا این کار باعث میشود بانک یا موسسه مالی از بازپرداخت وام اطمینان یابد و همچنین، به ثبات نقدینگی مؤسسه کمک میکند.

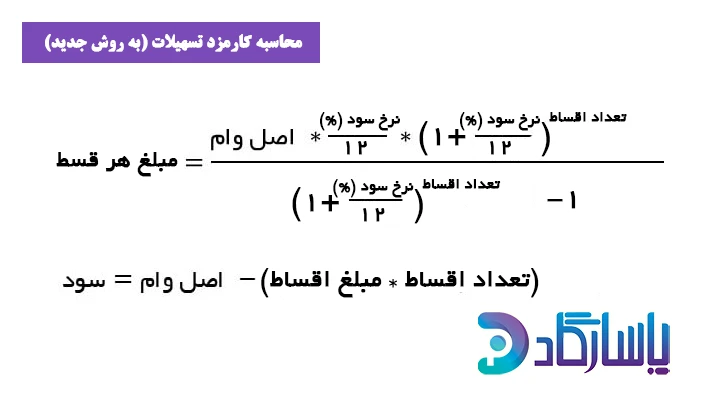

محاسبه بهره تسهیلات

- فرمول محاسبه نرخ بهره تسهیلات به روش جدید

ثبت حسابداری وام قرض الحسنه

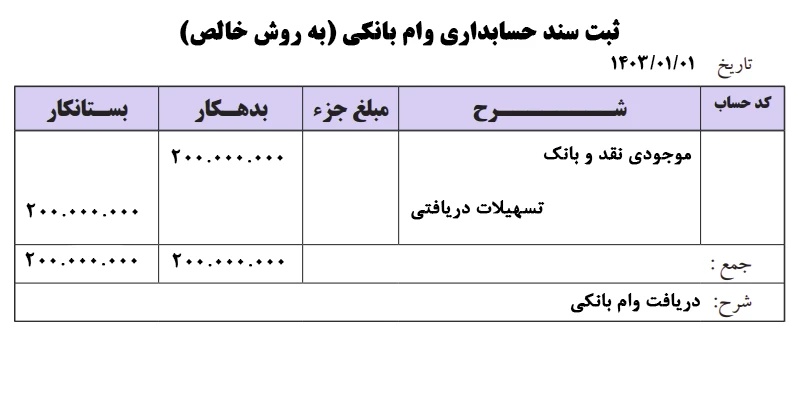

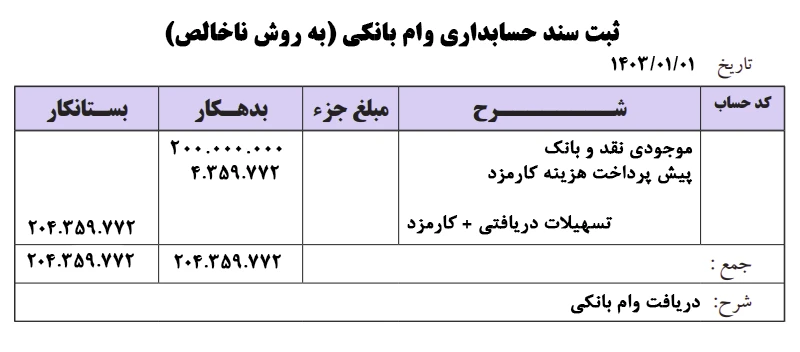

فرض کنید یک شرکت، وامی با مبلغ ۲۰۰,۰۰۰,۰۰۰ ریال با نرخ بهره ۴% با مدت بازپرداخت ۱۲ ماه، دریافت میکند.

نتایج محاسبه اقساط و بهره با استفاده از فرمول بالا، در جدول زیر نشان داده شده است.

ثبت حسابداری تسهیلات با مثال (روش خالص)

- ثبت سند حسابداری دریافت تسهیلات بانکی

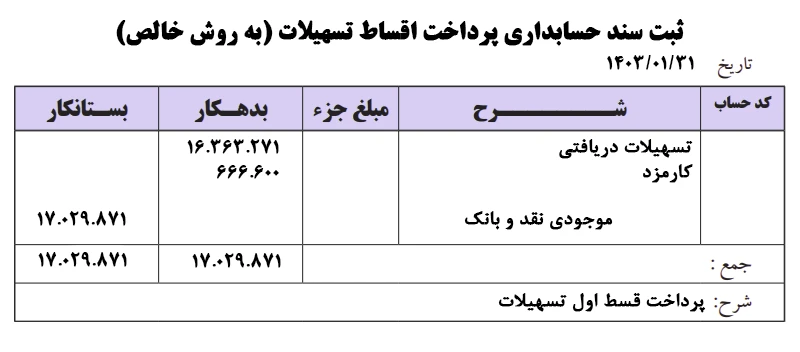

- ثبت حسابداری اقساط دریافتی

| ماه | کارمزد وام | اصل وام | مانده وام |

|---|---|---|---|

| ۱ | ۶۶۶.۶۰۰ | ۱۶.۳۶۳.۲۷۱ | ۱۸۳.۶۳۶.۷۲۹ |

| ۲ | ۶۱۱.۱۲۰ | ۱۶.۴۱۸.۷۵۱ | ۱۶۷.۲۱۷.۹۷۸ |

| ۳ | ۵۵۵.۳۳۸ | ۱۶.۴۷۴.۵۳۳ | ۱۵۰.۷۴۳.۴۴۴ |

| ۴ | ۴۹۹.۳۵۲ | ۱۶.۵۳۰.۵۱۹ | ۱۳۴.۲۱۲.۹۲۵ |

| ۵ | ۴۴۳.۱۶۰ | ۱۶.۵۸۶.۷۱۱ | ۱۱۷.۶۲۶.۲۱۴ |

| ۶ | ۳۸۶.۷۶۲ | ۱۶.۶۴۳.۱۰۹ | ۱۰۰.۹۸۳.۱۰۵ |

| ۷ | ۳۳۰.۱۵۶ | ۱۶.۶۹۹.۷۱۵ | ۸۴.۲۸۳.۳۹۰ |

| ۸ | ۲۷۳.۳۴۱ | ۱۶.۷۵۶.۵۳۰ | ۶۷.۵۲۶.۸۶۰ |

| ۹ | ۲۱۶.۳۱۵ | ۱۶.۸۱۳.۵۵۶ | ۵۰.۷۱۳.۳۰۴ |

| ۱۰ | ۱۵۹.۰۷۸ | ۱۶.۸۷۰.۷۹۳ | ۳۳.۸۴۲.۵۱۱ |

| ۱۱ | ۱۰۱.۶۲۹ | ۱۶.۹۲۸.۲۴۲ | ۱۶.۹۱۴.۲۶۹ |

| ۱۲ | ۴۳.۹۶۵ | ۱۶.۹۸۵.۹۰۶ |

در صورتی که در فکر تاسیس یک موسسه قرض الحسنه هستید، تمام مراحل “ثبت صندوق قرض الحسنه“که در این لینک می خوانید برای شما مفید خواهد بود.

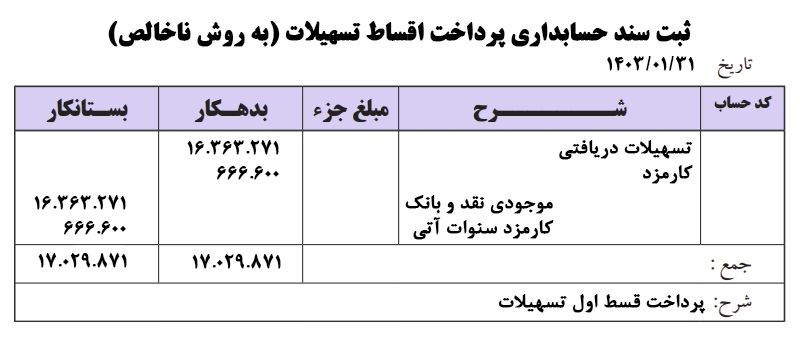

نحوه ثبت وام در حسابداری با مثال (روش ناخالص)

مثالی که در قسمت قبل ارائه شد را به روش ناخالص ثبت سند می زنیم:

- ثبت سند حسابداری دریافت وام بانکی

- ثبت پرداخت اقساط وام در حسابداری

ثبت دریافت وام در دفتر روزنامه

دفتر روزنامه یکی از دفاتر اصلی حسابداری است که تمامی معاملات مالی به ترتیب تاریخ در آن ثبت میشوند. برای ثبت دریافت وام در دفتر روزنامه، اطلاعات زیر باید درج شود:

- تاریخ دریافت وام

- شرح معامله: دریافت وام از بانک یا مؤسسه مالی

- حسابهای بدهکار و بستانکار: مطابق با روش انتخابی (خالص یا ناخالص)

- مبالغ مربوطه

نرم افزار مدیریت صندوق قرض الحسنه پاسارگاد، امکان تعریف و شخصیسازی انواع مختلف وام و تسهیلات مالی (مضاربه، سلف، خرید دین و …) را برای شما فراهم میکند. مطالعه مقاله “تسهیلات چیست؟” به شما در این خصوص کمک می کند. این نرمافزار قابلیت ثبت خودکار اسناد حسابداری مربوط به هر یک از این معاملات را دارا بوده و فرآیند اعطای تسهیلات را به طور کامل مکانیزه مینماید.

نحوه ثبت وام در نرم افزار حسابداری را هم توضیح بدید لطفا

خیلی خوب ثبت تسهیلات در حسابداری را توضیح دادید.ممنون